Необходимость в получении недостающей суммы денег для покупки, оплаты услуг возникают у многих граждан России. Альфа Банк предлагает своим клиентам удобную форму заимствования денег – получение транша.

Необходимость в получении недостающей суммы денег для покупки, оплаты услуг возникают у многих граждан России. Альфа Банк предлагает своим клиентам удобную форму заимствования денег – получение транша.

Это позволит решить проблему с нехваткой денег быстрым и удобным способом. Такая подстраховка является идеальным вариантом. Клиент получает часть денег из утвержденного кредитного лимита, при этом проценты начисляются только на фактически использованную сумму.

Содержание [Скрыть]

Что такое предоставление транша по кредитной карте

Транш – это кредит, который можно получить частями на определенный срок. Эта форма кредитования удобна для юрлиц.

Банк открывает клиенту кредитную линию с определенным лимитом средств, но получить можно только ее часть. Единовременно снять всю сумму нельзя. Это позволяет банку снизить свои кредитные риски.

Получить банковский транш может и физическое лицо в виде возобновляемой овердрафтной суммы. Когда будет погашен весь кредитный лимит, можно снова воспользоваться определенной суммой транша.

В случае несогласованной заемной суммы возникает технический овердрафт – если во время расчетов банковской картой образовался перерасход средств.

Транш по кредиту

Держателям кредитных карт Альфа Банк предлагает получить транш с кредитным лимитом. Такой способ кредитования позволяет совершать операции, которые по стоимости превышают размер собственных средств. Такой тип заимствования позволяет пользоваться кредитом повторно после погашения полученного займа.

При возобновляемой кредитной линии получив определенную сумму в виде транша в кредит, заемщик должен ее погасить. Только после этого он сможет опять воспользоваться данным видом кредитования.

В Альфа Банке транш бывает разрешенным (в пределах лимита кредитных средств) и неразрешенным (техническим) – если снимается сумма, превышающая лимиты.

Как получить транш?

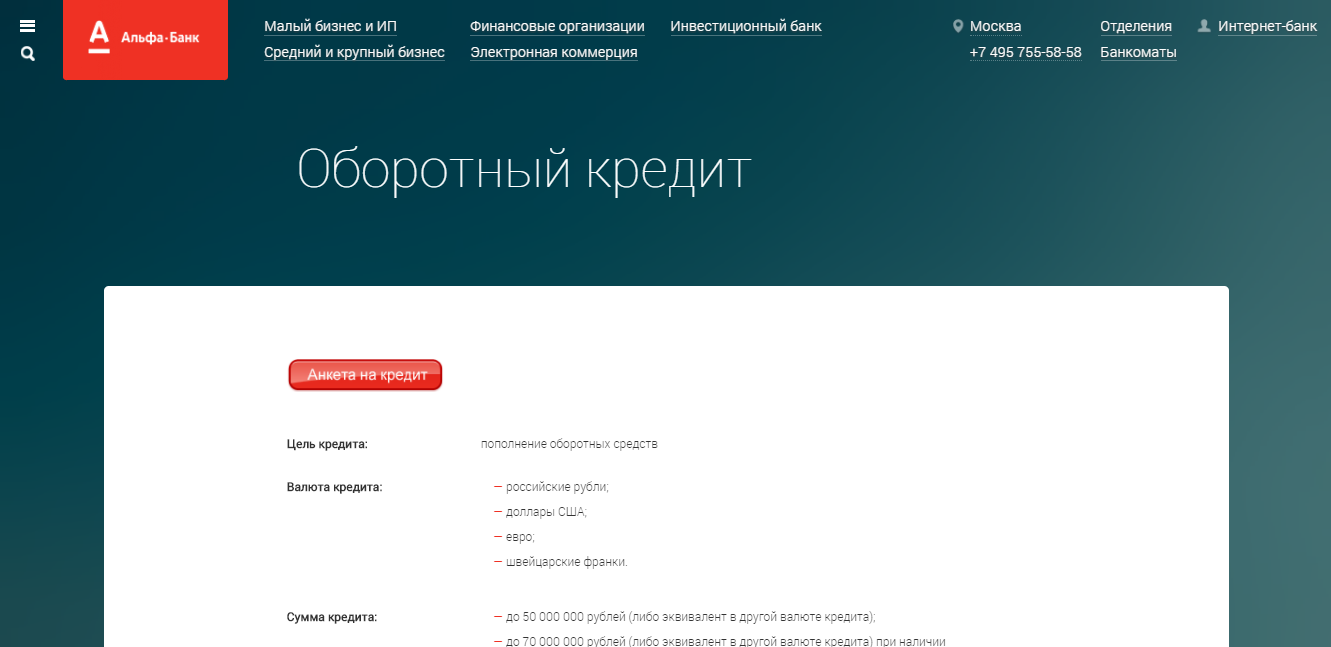

Получить транш в Альфа Банке могут как физические, так и юридические лица. Компании могут воспользоваться «Оборотным кредитом», чтобы пополнить свои средства. Заключать договор кредитования при этом не нужно.

Клиенты физические лица могут получить разрешенный овердрафт в размере 1-2 зарплат на карту. Предоставить транш могут на дебетовые и кредитные карты Альфа Банка.

Оформить займ можно только единожды при обращении клиента лично в отделение банка с подачей заявки на активацию данной услуги. После изучения платежеспособности клиента ему будет установлен определенный кредитный лимит.

Получить транш физлицу можно в случае:

- оформления карты с подключенным овердрафтом;

- во время проведения операций с валютой, если во время конвертирования не достаточно своих средств;

- при несвоевременном списании долга по кредиту, если образовался минусовый кредитный остаток;

- во время снятия наличности в банкоматах других банков с комиссией;

- снятия денег за обслуживание дебетовой или кредитной карт – при недостающем количестве средств банк предоставляет транш, чтобы заплатить за услугу;

- если совершаются покупки без авторизации на сумму, превышающую размер собственных средств по карте.

Условия предоставления транша в Альфа Банке

Если образовался технический овердрафт, по нему начисляются проценты такие же, как и по разрешенному. Начисление комиссии осуществляется с первого дня перерасходования средств. Они списываются в пользу банка автоматически при появлении на счету достаточной для этого суммы.

Транш для ЮЛ по программе «Оборотного кредита» предоставляется в рублях, евро, долларах, швейцарских франках.

Чтобы не допускать непредвиденных расходов, нужно придерживаться следующих условий:

- проходить авторизацию в системе во время покупок;

- следить за остатком денег на карте;

- не оплачивать покупки валютой с дальнейшей ее конвертацией.

Преимущества и недостатки транша

Преимуществом такого вида кредитования является отсутствие необходимости каждый раз обращаться в банк за его предоставлением. Достаточно один раз оформить данную услугу и пользоваться ею при необходимости.

При пользовании возобновляемым займом можно позаимствовать новую сумму после погашения предыдущей. Проценты начисляются исключительно на сумму, которая была использована. Это позволяет экономить средства и легко управлять ими.

При предоставлении технического транша образуется перерасход кредитных средств, который клиент не предусматривал. Поэтому нужно тщательно следить, чтобы не «уходить в минус».